外资尾市3分钟暴买350亿 单日净买入创历史 五年净买9150亿!

又是一个被外资买爆的交易日!

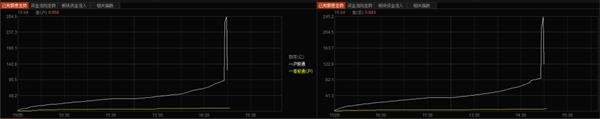

MSCI史上最大扩容来了。A股市场11月26日最后3分钟再现暴力买盘,北上资金在3分钟内,狂扫350亿A股筹码。截至收盘,北向资金全天净流入214.29亿元,超越2018年11月2日的173亿元,刷新历史最大单日净流入额。事实上,近期外资在持续不断地买入A股,截至11月26日已经是连续第9个交易日净买入。在近日的龙虎榜上,也可以看到北上资金疯狂收集内资砸盘的筹码。

本次调整后A股在全球新兴市场指数中的权重会从2.5%提升至4.1%,且中盘股的纳入将带来更多增量资金的流入。据中金公司估算,本次扩容很可能为A股带来约2500亿元至3000亿元的增量资金。而在北上通道开启近五年的时间里,外资已经净买入A股近9000亿元。若加上今天的净买量,则接近9150亿元。

那么,外资缘何如此狂“粉”A股呢?

狂热的外资买盘

在MSCI历次扩容当日,都会有外资的被动买盘在尾市疯狂涌入,今日也不例外。今天盘中,北上资金处于持续买进当中,两市最高净流入量近530亿元,最后3分钟一度净流入近350亿元,随后有所回落,全天净流入214.29亿元,超越2018年11月2日的173亿元,刷新历史最大单日净流入额。

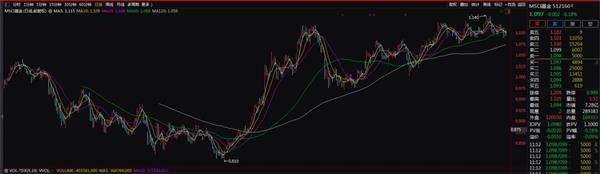

作为MSCI纳A三步曲的最后一步,此次除了纳入一定量的大盘股外,还将一次性将中盘股的比例提高20%。本次MSCI中国指数增加的204只A股中,将有189只为中盘股。分析人士认为,虽然此后MSCI成分股仍主要集中在银行、非银、食品饮料和医药生物上,但未来中盘股相关行业的走势将大概率利好。特别是医药、计算机、电子等方面,更将有不错的表现。

事实上,MSCI基金表现也相当强劲,11月份还创了历史新高。

贝莱德安硕亚太投资策略主管Thomas Taw在11月25日发布的研报中称,尽管2019年MSCI已将A股的纳入因子从5%提升至20%,不过MSCI纳A才刚刚开始。他表示,截至11月25日,在岸和离岸中国股票合计在MSCI全市场指数(MSCI ACWI)所占权重仅为4%,尚不及微软和苹果两家公司之和。对于海外投资者来说,MSCI纳入A股可能为他们提供了独特机遇。

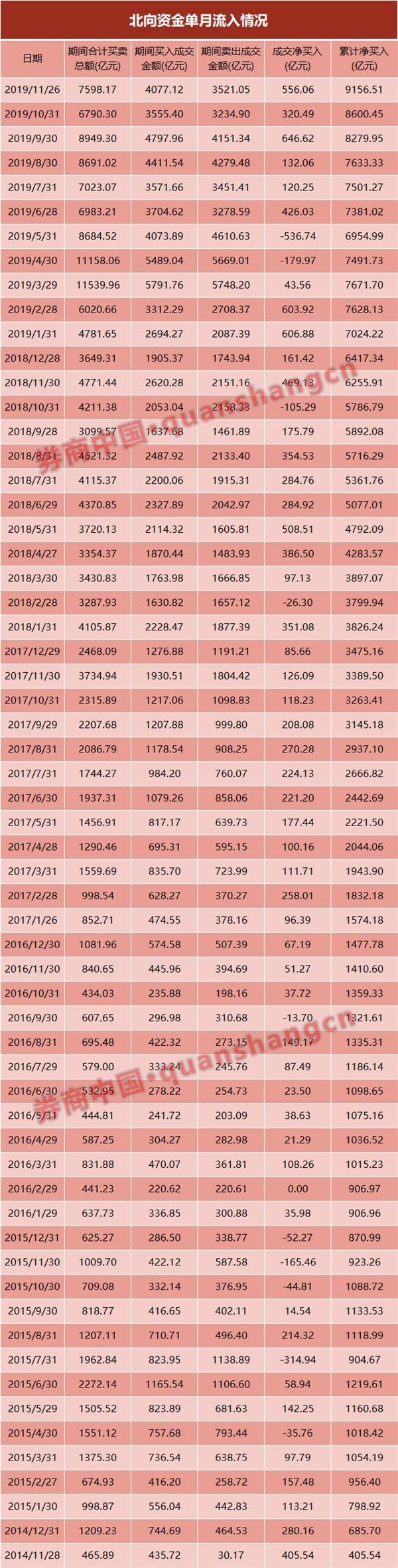

五年净买9150亿A股

截至今年11月17日,北上通道开通已经有五年时间。在这五年时间里,外资以净买入为主,五年时间总计净买入A股约9150亿元。

截至11月25日,外资A股流通股的占股比例越来越高。从沪市来看,以上海机场为最。

从深市来看,以华测检测为最。

而据统计,在此期间,大小非减持金额达7200亿元以上。可以说,在一定程度上,外资对大小非减持的冲击起到了很大的对冲作用。

中国资产因何遭狂“粉”?

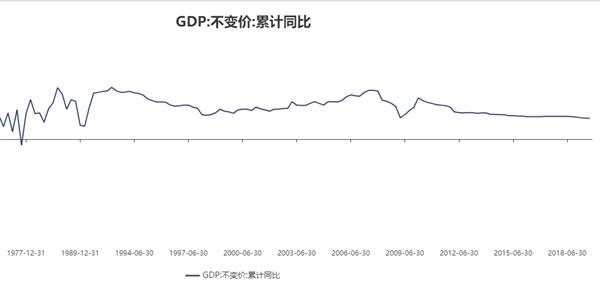

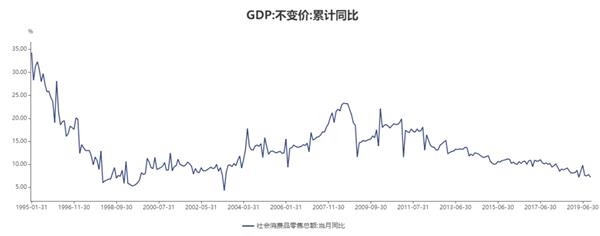

首先,来看看目前中国经济大概是个什么状况?整体来看,我国的经济处于下行通道当中,今年前三季度,我国的GDP增速降至6.2%。

社会消费品零售总额也在下降通道当中。

在大多数内资的眼中,中国资产的吸引力似乎已经没有那么大了。但外资为何却狂粉A股呢?分析人士认为,可能是基于四大潜力。

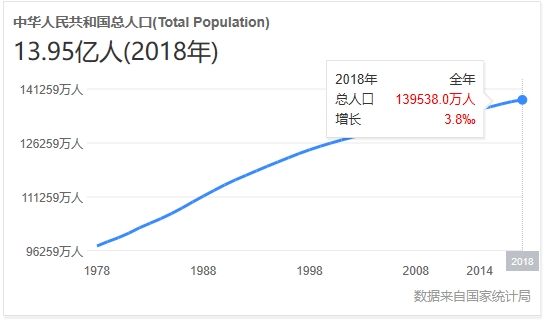

一是,中国商品市场的潜力依然巨大。2018年,中国的人口总量已经接近14亿,人均GDP已接近1万美元。虽然,人口增速在放缓,但人口基数摆在那里。这么庞大的一个市场,商业机遇是可想而知的。此外,随着中国教育的发展,中国人口中还有一个“人才红利”将会逐步体现。贝莱德就表示,中产阶级的壮大以及内需对经济的拉动成为吸引外资看好中国的一大核心因素,未来40年全球增速很可能都是中国消费者带来的。

二是中国资本市场的扩张潜力。2018年,我国的GDP接近92万亿,今年按6%的增速计算,将达97万亿。然而,A股市场的总市值还不到60万亿。资产证券化率仅为60%左右,而美股总市值比GDP的比值却高达140%。当然,有一些海外的企业在美股上市,中国也有一些企业在海外上市,但这部分占比并不能将资产证券化率的差距拉得这么大。此外,数据显示,外资在中国股市的占比仅为3%左右。占在这个角度来看,中国资本市场的潜力依然巨大。

三是中国资本市场还有较大的制度潜力。中国资本市场经历20多年的发展,已经逐步从粗放式发展到精细化的程度,但潜力依然较大。比如衍生品市场的发展,就可以为吸引长期资金入市提供较好的对冲工具体。11月8日表示,证监会正式启动扩大股票股指期权试点工作。这一动作,可能就是制度潜力的体现。此外,证监会发展的“深改12条”还有持续的推进当中。

四是资产荒背景下的估值潜力。兴业证券张忆东日前表示,2020年海外“资产荒”可能愈发明显,全球资金配置难度加大,相对于不断超发的各国货币,性价比高而且能够带来持续现金流的安全资产稀缺。全球经济将延续“低增长、低利率”,政策宽松对经济的刺激力度不断弱化。美股的吸金能力可能会下降,而中国权益资产迎来全球资金战略性配置的良机。

近期美国股不断创出历史新高,而相对于美股,目前A股市场的确是处于相对低位。

(文章来源:券商中国)